土地を相続したものの、活用の予定がなく取り扱いに困っているという方もいるかもしれません。土地を所有していると、固定資産税や維持管理費などの諸費用がかかるため、土地を活用する予定がない場合は早めに売却するのがおすすめです。

今回は、相続後3年以内に土地を売却した場合に受けられる特例制度と、土地売却時の注意点を解説します。土地を相続したばかりの方や、今後土地を相続する予定がある方は、制度の内容を理解し土地を売却するかどうか早めに検討しましょう。

目次

相続した土地を3年以内に売却すると節税できる場合がある!

相続した土地を3年以内に売却する場合、条件を満たせば以下の特例を受けられます。

- 相続財産を譲渡した場合の取得費の特例

- 被相続人の居住用財産(空き家)を売ったときの特例

特例は併用できません。手放す可能性のある土地がある場合は、それぞれの特例の内容を理解し、自分の土地で利用できるかどうか確認しておきましょう。特例を活用できる場合は、早めの土地売却がおすすめです。

以降では、2つの特例の内容と要件、手続き方法と必要書類について詳しく解説していきます。

また、下記記事でも相続した土地の売却について解説しています。併せてご確認ください。

相続した土地はすぐに売却すべき?売却するメリットや適用できる特例を解説

節税できる制度①相続財産を譲渡した場合の取得費の特例

相続後3年以内に利用できる特例制度、一つ目は「相続財産を譲渡した場合の取得費の特例」です。特例の概要をみていきましょう。

特例を受けるための要件

特例の適用を受けるには以下の要件を満たす必要があります。

- 相続や遺贈により財産を取得している

- 財産を取得した人に相続税が課されている

- 財産を相続開始の翌日から相続税の申告期限の翌日以後3年を経過する日までに譲渡している

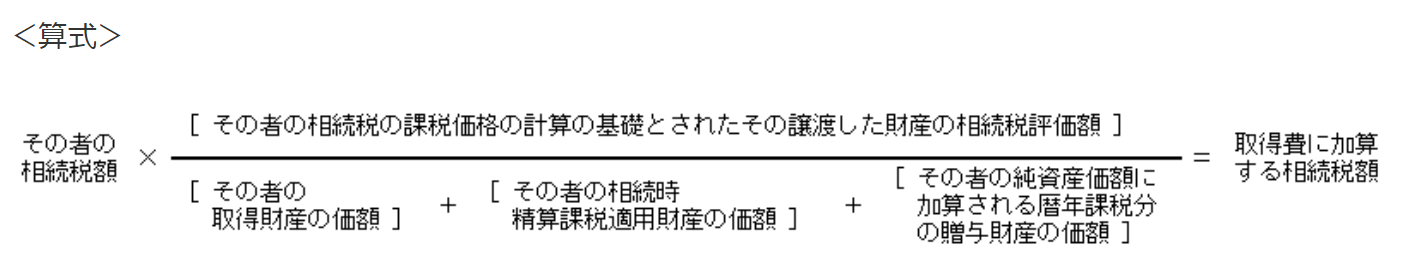

以上の条件を満たした場合、次の計算式で計算した金額を取得費に加算できます。 引用:No.3267 相続財産を譲渡した場合の取得費の特例|国税庁

引用:No.3267 相続財産を譲渡した場合の取得費の特例|国税庁

相続税額の一部を取得費用に加算すると、課税対象となる譲渡所得を減らすことが可能です。通常、土地の売却益は譲渡所得に分類され、その譲渡所得に対し所得税などが課せられます。そこでこの特例を利用すれば、譲渡所得を減らせるため、結果的に納税額を軽減できるのです。

手続きと提出書類

特例の適用を受けるには確定申告書に以下の書類を添えて提出しなければなりません。

- 相続財産の取得費に加算される相続税の計算明細書

- 譲渡所得の内訳書(確定申告書付表兼計算明細書)[土地・建物用]や株式等にかかる譲渡所得等の金額の計算明細書

申告先は所轄税務署です。相続税の計算証明書を利用すると、取得費に加算される相続税額を計算できるため参考にしてください。

参考:No.3267 相続財産を譲渡した場合の取得費の特例|国税庁

節税できる制度②被相続人の居住用財産(空き家)を売ったときの特例

相続後3年以内に利用できる特例制度、二つ目は「被相続人の居住用財産(空き家)を売ったときの特例」です。特例の要件と手続き方法、提出書類をみていきましょう。

特例を受けるための要件

特例の対象となる「土地」およびその土地に立地する「空き家」それぞれに特例を受けるための要件があり、さらに譲渡期間や売却代金の要件があります。

まず、土地に関する要件です。特例の対象となる被相続人居住用空き家の敷地は、相続の開始の直前において被相続人居住用家屋の敷地として使われていた土地でなければなりません。

続いて、空き家に対する要件です。被相続人居住用空き家は、次の3つの要件すべてに当てはまらなければなりません。

- 昭和56年5月31日以前に建築されている

- 区分所有建物登記がされていない

- 相続開始直前に被相続人以外に居住していた人がいない

最後に、上記の要件を満たした土地と空き家を譲渡する際は、以下をはじめとする要件を満たしていなければなりません。

- 売った人が、相続あるいは遺贈によって当該財産を取得している

- 相続の開始があった日から3年を経過する日の属する年の12月31までに売却

- 売却代金が1億円以下 など

上記は満たすべき要件の一部です。これらの要件を満たしたうえで、平成28年1月から令和9年12月31日までの間に譲渡した場合、譲渡所得から最高3,000万円までを控除できます。なお、令和6年1月1日以降に行う譲渡で、相続人の数が3人以上の場合は最高2,000万円までを控除できます。

参考:No.3306 被相続人の居住用財産(空き家)を売ったときの特例|国税庁

手続きと提出書類

「被相続人の居住用財産(空き家)を売ったときの特例」を受けるには、一定の書類を添えて確定申告をしなければなりません。提出書類は、ケースによって異なります。

本要件は適用条件や必要書類が複雑なため、適宜税理士などに相談して手続きするとよいでしょう。

相続した土地を売却する流れ

相続した土地の売却は次の手順で行います。

1.不動産会社を選ぶ

土地の売却は不動産会社を通して行うのが一般的です。不動産の売却実績はあるか、不動産会社が得意とするエリア内に売却したい不動産があるか、担当者の人柄は良いかなどを比較しながら、信頼できる不動産会社を選びましょう。

2.不動産会社と媒介契約を結び買主を探す

不動産会社と媒介契約を結びます。媒介契約には専任媒介契約、専属専任媒介契約、一般媒介契約の3種類あります。それぞれの特徴を理解し、自分に合ったものを選択しましょう。

3.買主と売買契約を締結

買主が決まったら売買契約を締結します。契約前に条件交渉を受ける場合もあります。

4.物件引渡し・決済

契約締結後、契約に沿って物件の引渡しと決済を行います。

5.確定申告

不動産売却後、確定申告を行います。確定申告期間は毎年2月中旬から3月中旬の1ヵ月間です。確定申告に必要な書類を用意し、期限内に必ず申告しましょう。

不動産売却時の確定申告については下記記事でも解説しています。参考にしてください。

相続した土地を売却する際にかかる費用

不動産売却時には以下のような費用がかかります。費用の内容や相場を理解したうえで売却に臨みましょう。

| 項目 | 内容 | ||||||||

|---|---|---|---|---|---|---|---|---|---|

| 仲介手数料 | 不動産会社に支払う手数料。売買価格の区分によって上限が決まっています。

| ||||||||

| 印紙代 | 売買契約書を作成する際に必要な税金。納税額は売却金額により異なる。 | ||||||||

| 登記 抵当権抹消費用 |

抵当権を抹消するための登記手続きにかかる費用。司法書士へ依頼する場合はその報酬も含む。 | ||||||||

| 譲渡所得税 | 譲渡所得に対する税金。土地を売却した金額から取得費や譲渡費用を引いて計算された譲渡所得に税率をかけて算出します。 |

相続した土地を売却する際の注意点

土地の売買は金額の大きい取引となります。最適な形でスムーズに取引できるよう、売却前に土地の現況や権利状況、相場などを確認しておき、複数の不動産会社から自分に合った会社を選択しましょう。

また、買主がなかなか見つからないなど、売却に時間がかかる可能性があります。本記事で紹介した特例には適用期限があるため、特例を利用できるよう余裕をもって売却までのスケジュールを立てておきましょう。

まとめ

相続した土地を相続から3年以内に売却すると、「相続財産を譲渡した場合の取得費の特例」や「被相続人の居住用財産(空き家)を売ったときの特例」を受けられる可能性があります。特例は併用できません。特例を活用できるか早めに確認し、必要な手続きを行いましょう。

不動産の取引などの各種手続きでは専門的な知識が必要となります。不動産会社や司法書士などの協力を得ながら手続きを進めていきましょう。

一誠商事では、不動産売買をはじめとした不動産取引や相続、不動産投資など、不動産に関するさまざまな事業を取り扱っています。地域密着型の不動産会社として創業51年の実績を持つ当社なら、独自のネットワークでお客様の不動産取引をサポートできます。

不動産取引や利活用について困りごとがありましたら、ぜひお気軽にお問い合わせください。

お持ちの土地を活用しませんか?

有効活用は大きく「貸す」「売る」「買う」の3つに分けられます。

ご自身に合った土地活用の方法を提案させていただきます。

ぜひお気軽にご相談ください。

記事の監修者:一誠商事編集部

一誠商事株式会社が運営する情報サイト編集部。

不動産売買・賃貸経営・土地活用・不動産相続から快適な暮らしや住まいのことまで、不動産に関する幅広いお役立ち情報を発信しています。

創業50年、茨城県南・県央エリアで

地域密着型の不動産会社

一誠商事は、創業50年を迎えた地域密着型の不動産会社です。賃貸・管理・売買・保険・リフォームを取り扱っており、お客様のお悩み事をワンストップで解決いたします。

所有しているアパート・マンションの空室が多くて困っている、空き家の管理を依頼したい、自宅を売却したい、住み替えを検討している等、不動産に関することならなんでもご相談ください。